- 萬豐奧威24億現金關聯收購遭問詢 標的賬面商譽12億

- 2020年02月28日 來源:中國經濟網

提要:深交所網站昨日下發對浙江萬豐奧威汽輪股份有限公司(以下簡稱“萬豐奧威”)的問詢函,公司25日披露擬以24.18億元現金向萬豐航空工業有限公司(以下簡稱“萬豐航空”)收購萬豐飛機工業有限公司(以下簡稱“萬豐飛機”)55%股權,本次交易構成關聯交易。

深交所網站昨日下發對浙江萬豐奧威汽輪股份有限公司(以下簡稱“萬豐奧威”)的問詢函,公司25日披露擬以24.18億元現金向萬豐航空工業有限公司(以下簡稱“萬豐航空”)收購萬豐飛機工業有限公司(以下簡稱“萬豐飛機”)55%股權,本次交易構成關聯交易。問詢函顯示,2019年9月30日,標的公司商譽賬面價值為12.37億元,占凈資產比例37.47%,其中3.55億元為收購2542112 Ontario Inc.時形成。審計機構在對標的公司審計過程中,也將商譽減值列為關鍵審計事項。深交所中小板公司管理部要求公司說明2542112 Ontario Inc.的主要業務,標的公司所有商譽是否面臨減值風險。

萬豐奧威2月25日發布關于收購萬豐飛機工業有限公司55%股權暨關聯交易的公告,公司擬以現金購買萬豐航空持有的萬豐飛機55%股權,經公司與交易對方協商一致后確定交易價格為24.18億元,本次收購資金由公司自有及自籌資金支付。

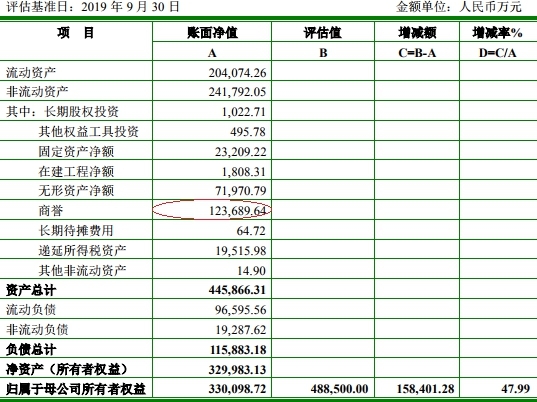

此次交易事項評估機構為上海立信資產評估有限公司,按收益法評估,萬豐飛機截至評估基準日2019年9月30日股東全部權益價值為48.85億元,增值額15.84億元,增值率47.99%;按市場法評估,萬豐飛機截至評估基準日2019年9月30日股東全部權益價值為63.27億元,增值30.26億元,增值率91.65%。

截至評估基準日2019年9月30日,上海立信資產評估有限公司按收益法、市場法評估萬豐飛機的商譽賬面凈值均為12.37億元。

此次交易無獨立財務顧問,萬豐奧威表示,本次交易完成后,上市公司將積極整合吸收萬豐飛機的先進技術經驗與先進制造能力,構建優勢互補、資源共享、互動發展的新格局,提升公司的全球競爭能力。

業績承諾方面,交易對方承諾萬豐飛機2020年至2022年實現的合并報表中歸屬于母公司的凈利潤(扣除非經常性損益)分別不低于2.90億元、3.04億元、3.67億元。

以下為問詢函全文:

關于對浙江萬豐奧威汽輪股份有限公司的問詢函

中小板問詢函【2020】第 44 號

浙江萬豐奧威汽輪股份有限公司董事會:

2020 年 2 月 25 日,你公司披露擬以 24.18 億元現金向萬豐航空工業有限公司(以下簡稱“萬豐航空”)收購萬豐飛機工業有限公司55%股權,本次交易構成關聯交易。我部對收購事項表示關注,請你公司就以下事項進行補充說明:

1、經收益法評估,標的公司在評估基準日 2019 年 9 月 30 日的股東全部權益價值為 48.85 億元。請補充披露收益法評估過程中營業收入、毛利率等主要參數選取情況及參數選取的合理性。

2、經市場法評估,標的公司在評估基準日 2019 年 9 月 30 日的股東全部權益價值為 63.27 億元。請補充披露市場法評估中選取的具體的可比公司及評估情況。

3、根據 2018 年 12 月 31 日數據,標的公司凈資產占你公司凈資產 47%。請結合你公司在 12 個月內是否存在對同一或者相關資產進行購買情況,自查本次收購連同 12 個月內其他收購事項是否構成重大資產重組。

4、標的公司關聯方中,浙江萬豐通用航空有限公司、萬豐通用機場管理有限公司、萬豐通用航空有限公司與標的公司受同一母公司控制,且報告期內,標的公司存在向關聯方承租飛機情況。請結合上述三家關聯方、萬豐航空及其他關聯方的主要業務,說明標的公司向關聯方承租飛機的原因;本次交易完成后,是否存在你公司與控股股東及實控人間同業競爭的情況及解決措施。

5、交易對手方承諾標的公司 2020 年、2021 年、2022 年實現的合并報表中歸屬于母公司的凈利潤(扣除非經常性損益)分別不低于28,980 萬元、30,350 萬元、36,660 萬元。請補充披露標的公司報告期內實現的扣除非經常性損益后的歸屬于母公司的凈利潤情況。

6、標的公司 2018 年度、2019 年 1-9 月產品毛利率分別為 43%和 37.41%。請說明報告期內毛利率下滑的原因。

7、2019 年 9 月 30 日,標的公司商譽賬面價值為 12.37 億元,占凈資產比例 37.47%,其中 3.55 億元為收購 2542112 Ontario Inc.時形成。審計機構在對標的公司審計過程中,也將商譽減值列為關鍵審計事項。請說明 2542112 Ontario Inc.的主要業務,標的公司所有商譽是否面臨減值風險。

8、截至 2019 年 9 月 30 日,鉆石飛機工業有限公司(奧地利)因機型生產許可授權糾紛,累計計提預計負債 1,907 萬歐元。請說明該預計負債的入賬期間,是否影響披露的標的公司 2018 年度及 2019年 1-9 月的財務數據。

9、2019 年 9 月 30 日,標的公司預計負債中產品質量保證余額為 3,677 萬元,請說明標的公司運營期間內因產品質量問題發生的產品維修等情況,以及產品在報告期內是否出現安全事故等問題。

10、交易雙方在利潤補償協議中約定,如發生簽署協議時所不能預見、不能避免、不能克服的任何客觀事件(包括但不限于地震、水災、火災、風災或其他天災等自然災害;戰爭、騷亂、疫情、國家間貿易制裁、關稅調整等社會性事件),且導致利潤補償期間內標的公司實現的凈利潤低于約定的,交易雙方在協商一致并經你公司內部權力機構審議批準后,可相應調整或減免交易對手方的補償責任。請說明若發生上述不可抗力事項涉及調整或減免交易對手方的補償責任時,你公司需履行的具體審議程序,以及在雙方協商調整或減免交易對手方補償責任時如何充分保證上市公司利益。

11、2019 年 9 月 30 日,標的公司遞延收益中,光伏項目政府補助余額為 109 萬元,請說明發生該項政府補助的原因。

12、標的公司 2018 年度發生存貨跌價損失 3,435 萬元,發生處置固定資產收益 3,539 萬元。請說明發生上述存貨跌價損失及固定資產處置收益的原因。

13、2019 年 9 月 30 日,標的公司遞延所得稅資產凈額為 1.95 億元,請說明形成大額遞延所得稅資產的原因。

14、2018 年以來,你公司短期借款及長期借款增加,2019 年 9月 30 日長短期借款余額較之 2017 年 12 月 31 日增加 34 億元。你公司本次收購將以自有及自籌資金支付。請結合近兩年你公司借款及本次收購借款情況,說明完成本次交易后,你公司償債能力是否受到影響。

15、你公司本次收購跨界進入通用航空業,請說明交易完成后,你公司對標的公司的整合措施。

請你公司就上述問題做出書面說明,并在 2020 年 3 月 5 日前將有關說明材料報送我部并對外披露,同時抄報浙江證監局上市公司監管處。

特此函告

中小板公司管理部

2020 年 2 月 27 日